¿Eres de los que disfrutan rellenando formularios fiscales? ¿Te mantienes al día de todas las actualizaciones de los formularios del IRS, nunca los presentas demasiado tarde y nunca cometes errores en los cálculos? Lo más probable es que no lo seas. Para la mayoría de nosotros, los formularios fiscales son algo que tememos, y con razón.

Los formularios fiscales son confusos y complicados de manejar, en parte porque tienes que rellenar un montón de datos personales y cantidades de impuestos, y en parte por todos los cálculos y normas que se les aplican. Es fácil cometer un error u olvidar algún detalle y, para colmo, hay cientos de formularios disponibles que el IRS actualiza casi todos los años.

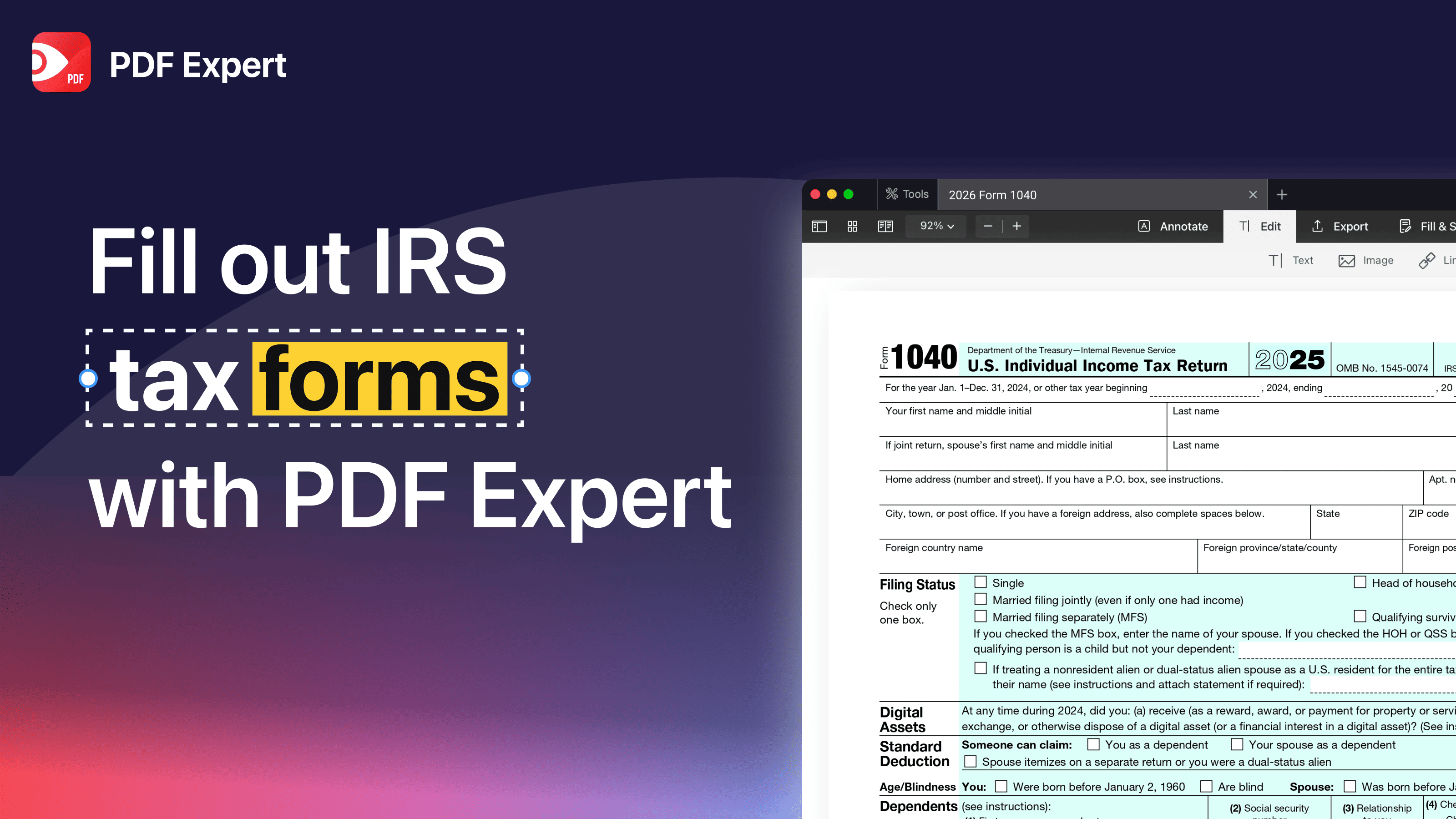

Sin embargo, si sigues unas normas sencillas y consigues ayuda cualificada y las herramientas adecuadas, no deberías tener problemas a la hora de declarar tus impuestos. En este post, te proporcionaremos enlaces a las últimas plantillas de formularios fiscales, y a tu propio editor PDF para rellenarlos online. También repasaremos consejos útiles y errores comunes que debes evitar.

¿Por dónde empezar a rellenar los formularios de IRS?

Para prepararte para el proceso de declaración de la renta y evitar los errores típicos, es mejor empezar por poner en orden los documentos relacionados con los impuestos. De este modo, tendrás toda la información necesaria a mano, ahorrarás tiempo y podrás volver a comprobar todos los números rápidamente.

Lista de comprobación de documentos fiscales para la declaración de impuestos de 2026

Independientemente de si vas a presentar la declaración de la renta por tu cuenta o con la ayuda de un profesional, tendrás que preparar tus documentos con antelación. Esta es la lista de comprobación de documentos fiscales más universal, pero recuerda que depende de tu situación.

- Números de la Seguridad Social y/o de identificación fiscal tuyos y, si es necesario, de tu cónyuge, hijos y otras personas a tu cargo.

- IP PIN en caso de que lo tengas (lo mismo para cónyuge y dependientes).

- Datos de la cuenta bancaria.

- Formulario W2 si trabajas por cuenta ajena, Formulario 1099-G si estás en paro, Formulario 1099-NEC si trabajas por cuenta ajena.

- Si trabajas por cuenta propia: todos los documentos y registros sobre tus ingresos, gastos y bienes, incluidos los Formularios 1099, Anexos K-1, Formulario 1040-ES, extractos de tarjetas de crédito y recibos.

- Declaraciones de intereses hipotecarios.

Si solicitas deducciones para reducir tu base imponible, prepara todos los documentos y registros que te ayuden a demostrar los gastos, costes y donaciones: gastos educativos, facturas médicas, impuestos sobre la propiedad, etc.

Consejos para organizar tus documentos tributarios por adelantado

¿Hay algo más terrible que no poder encontrar un documento en papel esencial cuando más lo necesitas? Nos ha pasado a todos. Para evitarte complicaciones y mantener a salvo todos tus documentos personales, te recomendamos encarecidamente digitalizarlos y guardarlos en un lugar centralizado. A continuación te explicamos cómo puedes hacerlo en tus dispositivos Apple con la ayuda de PDF Expert:

- Escanea todos tus identificaciones y documentos personales: pasaportes, Seguridad Social, DNI, NIF y carné de conducir. PDF Expert te permite escanear rápidamente cualquier documento y subirlo al almacenamiento en la nube para que puedas acceder a él posteriormente desde todos los dispositivos Apple. Además de agilizar la declaración de la renta, tener tus documentos en formato digital puede ayudarte en muchas situaciones en las que necesites identificarte.

- Escanea tus documentos fiscales si los tienes en papel. Esto te será de gran ayuda cuando llegue la próxima temporada fiscal y para hacer un seguimiento de tu actividad fiscal año tras año.

- Convierte documentos que tengas en formatos de imagen o texto en PDFs que puedas almacenar y editar en PDF Expert.

- Comprime los documentos escaneados que pesen demasiado. De este modo, ahorrarás espacio de almacenamiento sin comprometer demasiado la calidad del documento. y será más fácil enviarlos por correo electrónico.

- Organiza tus documentos para una búsqueda y acceso rápidos. Fusiona PDFs: por ejemplo, puedes combinar todos tus recibos de guardería en un solo documento y llamarlo ‘Guardería 2025’. También puedes crear carpetas dedicadas a tipos de documentos o periodos.

¿Qué es mejor: hacer tu propia declaración de la renta o contratar a un profesional?

Hay tres formas de enfocar la declaración de la renta.

La primera, y la más fácil, es contratar a un preparador fiscal competente para que presente los impuestos por ti. Esto te quita presión de encima y te da la seguridad de que todo se archivará correctamente forma correcta.

El gran inconveniente de este método es el coste que pagas por el servicio. La mayoría de los contribuyentes que contratan a profesionales fiscales dicen que es dinero bien gastado, ya que les protege de errores potencialmente costosos. Sin embargo, no hace falta decir que el profesional o la agencia que utilices debe ser de confianza y tener un historial de entregas satisfactorias.

El segundo enfoque para rellenar los formularios fiscales es utilizar programas informáticos específicos como H&R Block y TaxAct, que te permiten presentar tus formularios en línea y enviarlos automáticamente. Estos proveedores de software suelen automatizar algunos procesos (por ejemplo, puedes cargar un formulario W-2 y la información de este se añadirá a otros formularios) y ofrecen la garantía de que todos los cálculos serán correctos al 100%.

Los precios por utilizar dicho software varían en función de la complejidad de la situación de tu declaración de la renta y podrían ser completamente gratuitos para una declaración de la renta sencilla. Te recomendamos que consultes las reseñas de software fiscal para elegir con conocimiento de causa al mejor proveedor.

El tercer enfoque es descargar los formularios de IRS y rellenarlos con un editor de PDF. De este modo, tienes la libertad de rellenar los formularios fiscales por tu cuenta, en tu tiempo libre y sin compartir información personal y fiscal sensible con nadie. Esto también te permite imprimir formularios de tareas y enviarlos por correo postal si te conviene.

Esta opción es gratuita, segura y relativamente sencilla. Tanto si eres un principiante como un experto fiscal, hemos enumerado una serie de pasos y consejos útiles para que la declaración de la renta no contenga errores.

Consejos para rellenar los formularios fiscales en Mac o iPad

Cuando declares los impuestos por tu cuenta, no te precipites y rellena todos los formularios paso a paso:

- Asegúrate de tener a mano todos los documentos y formularios.

- Descarga la última versión de los formularios del IRS.

- Abre el formulario en PDF Expert en tu Mac o iPad.

- Consulta el formulario y las instrucciones que lo acompañan (suelen estar incluidas en el documento, aunque siempre puedes encontrar instrucciones más detalladas en el sitio web del IRS). También puedes utilizar nuestras guías sencillas de formularios fiscales sobre cómo rellenar los formularios más populares del IRS como el 1040 o el W-2.

- Empieza a rellenar el formulario línea por línea. Si no estás seguro de lo que significa el término (por ejemplo, un dividendo, una deducción, una persona a cargo), tómate tu tiempo para buscarlo en Google o en las páginas de instrucciones del IRS.

- Firma, guarda y envía el formulario o imprímelo, fírmalo y envía la copia física al IRS.

Errores fiscales comunes que debes evitar

Los errores más comunes que comete la gente al rellenar los formularios fiscales son bastante sencillos y fáciles de evitar:

- Nombre mal escrito o SSN incorrecto. Sí, es muy sencillo - solo tienes que comprobar que utilizas el número de la Seguridad Social correcto y que el nombre coincide con el de la tarjeta del SSN.

- Importe incorrecto de salarios, dividendos, etc. Estos importes de ingresos se utilizan para calcular los créditos y las deducciones, por lo que deben ser exactamente correctos. Además: comprueba dos veces todos tus cálculos.

- Elegir un estado civil incorrecto. Siempre puedes comprobar qué estado debes elegir con El Asistente Fiscal Interactivo en IRS.gov.

- No firmar el formulario. Recuerda que una declaración de la renta sin firmar no es válida y, a menudo, ambos cónyuges deben firmar una declaración conjunta.

¿Qué hacer con los errores en las declaraciones de impuestos que ya se han presentado?

¡Que no cunda el pánico! Si necesitas hacer un ajuste o cambiar tu estado civil, tus ingresos o tus deducciones, hay una forma de hacerlo. Puedes enmendar tu declaración presentando un Formulario 1040-X especial, Amended U.S. Declaración de impuestos sobre la renta individual. Ten en cuenta que el envío de este formulario se convierte en tu nueva declaración de la renta en lugar de la original.

Todo lo que debes saber sobre la campaña fiscal 2026

La temporada fiscal de 2026 trae cambios que afectan a todos los contribuyentes debido a la One Big Beautiful Bill Act, muchos de los cuales modificarán la forma en que prepares tu declaración de impuestos de 2025. Tu enfoque para la declaración en 2026 depende en gran medida de tu situación particular. Inicia la preparación de impuestos con pleno conocimiento de tu situación laboral, tipos de ingresos, entorno fiscal estatal, estructura familiar, edad, gastos de 2025 y activos actuales.

¿Cuándo vence el plazo para pagar impuestos en 2026?

La fecha límite para presentar la declaración de la renta de 2025 es el martes, 15 de abril de 2026, para la mayoría de los contribuyentes. Te recomendamos que te adelantes, organices tus registros fiscales y presentes tus formularios de impuestos con antelación. De este modo, podrás tener todos los documentos e información preparados y evitar errores fiscales que pueden dar lugar a retrasos en la tramitación y a devoluciones retenidas.

Puedes solicitar una prórroga fiscal de seis meses enviando el Formulario 4868 antes del 15 de abril, y trasladar el plazo de presentación al 15 de octubre de 2026. Ten en cuenta que debes pagar los impuestos adeudados antes de la fecha de vencimiento original (15 de abril) para evitar posibles sanciones.

¿Cuándo puedes empezar a declarar impuestos en 2026?

La temporada de declaración de la renta de 2026 comienza el 26 de enero, cuando el IRS empezará a aceptar y procesar declaraciones. Esto significa que puedes empezar a presentar tus declaraciones de la renta el 26 de enero.

¿Quién está obligado a presentar la declaración de la renta en EE.UU.?

Como ciudadano o residente permanente en EE.UU., tienes que presentar una declaración de la renta (con algunos raros casos de exclusión):

- Si tus ingresos brutos superan el requisito de declaración. Estos requisitos incluyen tu edad, tu estado civil (soltero, casado, etc.) y tu nivel de ingresos (por trabajo, negocios, inversiones).

- Si tienes más de 400 $ de ingresos netos por trabajo autónomo (trabajos paralelos u otros trabajos independientes).

Por ejemplo, si tienes menos de 65 años y eres soltero, debes presentar una declaración de la renta si tus ingresos brutos ascienden al menos a 13.850 $. Si tienes menos de 65 años y eres cabeza de familia, debes presentar la declaración si tus ingresos fueron de al menos 20.800 $.

Sin embargo, aunque ganes menos que el umbral de ingresos, puedes presentar la declaración y recuperar algo de dinero, por ejemplo, si tienes derecho a un crédito fiscal reembolsable o has hecho pagos estimados de impuestos.

¿Cómo hago la declaración de la renta en EE.UU. desde el extranjero?

Si eres ciudadano estadounidense o titular de la Tarjeta Verde y vives en el extranjero, debes seguir el mismo proceso de declaración de la renta que en Estados Unidos. Debes declarar todos los ingresos imponibles de todas las fuentes, en el extranjero o en EE.UU. Sin embargo, existen algunas diferencias a la hora de presentar la declaración de la renta desde otro país:

- Puedes beneficiarte de una desgravación fiscal especial denominada Exclusión de ingresos procedentes del extranjero o Exclusión o deducción por vivienda extranjera.

- Debes informar a EE.UU. de las cuentas financieras que tengas en el país de residencia. El Departamento del Tesoro (aunque no generen ningún ingreso imponible), y declara al IRS las transacciones en moneda virtual en tus declaraciones de la renta.

- ¡Buenas noticias! Se te concede una prórroga de 2 meses para presentar tus impuestos, lo que significa que la fecha de vencimiento para 2026 se traslada al 15 de junio. Todavía puedes solicitar una prórroga hasta el 15 de octubre presentando el Formulario 4868.

- Puedes enviar tu declaración de la renta por correo directamente al IRS, utilizar Free File o presentarla electrónicamente mediante un programa informático específico.

Si trabajo a distancia, ¿dónde pago los impuestos?

Si trabajas a distancia en uno de los estados de EE.UU., dependiendo del estado en el que vivas y trabajes, puedes estar obligado o no a declarar impuestos federales:

- Algunos estados no exigen presentar declaración de la renta (Alaska, Florida, Nevada, Nuevo Hampshire, Dakota del Sur, Tennessee, Texas, Wyoming y Washington).

- Algunos estados tienen un acuerdo fiscal recíproco entre ellos, lo que significa que sólo tienes que declarar impuestos en tu estado de origen, pero no en el estado en el que trabajas.

- Algunos estados te obligan a presentar declaraciones de la renta en ambos estados: en el de residencia y en el de trabajo. Sin embargo, puedes obtener un crédito por los impuestos pagados en el estado donde trabajas pero no vives.

Si trabajas a distancia fuera de EE.UU. para una empresa con sede en EE.UU. y eres ciudadano estadounidense, debes presentar una declaración de la renta en la mayoría de los casos (consulta la respuesta anterior).

¿Cómo se rellena un formulario fiscal de EE.UU.?

El proceso y los pasos dependen de tu estado civil, del formulario que vayas a presentar y de si lo rellenarás tú mismo o utilizarás un servicio profesional de preparación de impuestos. En general, tendrás que seguir los siguientes pasos:

- Prepara todos los documentos que necesitarás para la presentación (formulario W2 o 1099-MISC, declaraciones de intereses hipotecarios, etc.)

- Elige tu tipo de deducción (estándar o detallada) y tu estado civil (soltero, casado, etc.)

- Rellena el formulario tú mismo y envíalo al IRS, o hazlo con la ayuda de un preparador fiscal.

Aquí puedes encontrar guías detalladas sobre cómo rellenar los formularios del IRS en tu Mac.

¿Dónde descargar los impresos de la declaración de la renta 2026?

Asegúrate siempre de descargar la última versión del formulario del sitio web del IRS. También puedes encontrar allí las instrucciones para la mayoría de los formularios.

Como alternativa, puedes ir a nuestras páginas de Formularios fiscales en PDF Expert y encontrar plantillas de formularios fiscales en PDF en blanco, junto con instrucciones sencillas:

Sabemos que presentar los impuestos puede ser un poco desalentador, así que esperamos que este blog te ayude a presentar tus formularios de impuestos correctamente y a reducir tu estrés al presentar los impuestos. No olvides que puedes confiar en PDF Expert para que este proceso sea aún más fácil, con funciones rápidas y fiables de cumplimentación de formularios, firma y mucho más. Si este blog te ha resultado útil, ¿por qué no lo compartes con amigos, familiares o compañeros?

PDF Expert no ofrece ningún tipo de asesoramiento fiscal, y se recomienda encarecidamente que consultes con un experto fiscal cualificado tus dudas fiscales específicas. En la medida en que lo permita la ley, PDF Expert presenta este material "tal cual". Por la presente, PDF Expert rechaza y no hace ninguna representación o garantía de ningún tipo, ya sea expresa, implícita o legal, incluyendo, pero no limitándose, a representaciones, garantías, idoneidad para un propósito particular o exactitud.

Yevheniia Dychko

Yevheniia Dychko